7143 sayılı Vergi ve Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun 11/05/2018 tarihinde Türkiye Büyük Millet Meclisi`nde kabul edildi. Söz konusu 7143 sayılı Kanun, yazı tarihi itibari ile henüz Resmi Gazete’de yayımlanmamıştır. 7143 sayılı Kanunda;

– Tahsilatın hızlandırılmasına (Kesinleşmiş kamu alacaklarının ceza ve faizlerinde indirimler yapılmak suretiyle yeniden yapılandırılarak tahsiline; kesinleşmemiş ve dava safhasında bulunan kamu alacaklarının ise hem alacak asılları hem de ceza ve faizlerinde indirimler yapılmak suretiyle tahsiline),

– İnceleme ve tarhiyat safhasında bulunan vergiler ile bu vergilere ilişkin ceza ve faizlerde yapılacak indirimlere,

– Sosyal Güvenlik Kurumunca takip ve tahsil edilen alacakların yeniden yapılandırılarak tahsiline,

– Matrah ve vergi artırımına,

– İşletme kayıtlarının düzeltilmesi, (Emtia, makine, teçhizat ve demirbaşlar, kasa mevcudu, ortaklardan alacaklar),

– Varlık barışı, (Bazı varlıkların milli ekonomiye kazandırılması),

yönelik geniş kapsamlı düzenlemeler yer almakta; ayrıca çeşitli kanunlarda değişiklik yapılmasına dair hükümler bulunmaktadır.

I – KAPSAMA GİREN İDARELER

- Maliye Bakanlığı,

- Gümrük Müsteşarlığı,

- Sosyal Güvenlik Kurumu,

- İl Özel İdareleri ve Belediyeler,

- Büyükşehir Belediyeleri Su ve Kanalizasyon İdareleri,

- Karayolları Genel Müdürlüğü,

- İSKİ,

- Yatırım İzleme ve Koordinasyon Başkanlıklarının (YİKOB),

II – KAPSAMA GİREN ALACAKLAR

- Vergiler ve vergi cezaları, (Vergi Usul Kanunu kapsamına giren vergiler (gelir ve kurumlar vergileri, KDV, ÖTV, damga vergisi ve emlak vergisi gibi) ile vergi cezaları ve bunlara bağlı gecikme faizleri, gecikme zamları gibi fer’i alacaklar)

- Gümrük vergileri ve idari para cezaları, (Gümrük ve Ticaret Bakanlığı tarafından 6183 sayılı Kanun hükümlerine göre takip edilen gümrük vergileri, idari para cezaları, faizler, gecikme faizleri, gecikme zamları,

- Sosyal güvenlik primleri ve idari para cezaları, (Sosyal güvenlik primi, emeklilik keseneği, işsizlik sigortası primi, SGDP, isteğe bağlı sigorta primleri ile bunlara bağlı gecikme cezası ve gecikme zamları)

- Askerlik Kanunu, Seçim Kanunları (milletvekili, mahalli idareler, muhtarlık, Anayasa değişikliğine ilişkin halkoylamaları) Karayolları Kanunu, Nüfus Hizmetleri Kanunu gibi kanunlar kapsamında kesilen idari para cezaları,

- İl özel idarelerinin çeşitli harç ve katılma payı gibi bazı alacakları,

- Belediyelerin vergi, tarifeden doğan ücret ve su alacakları,

- Büyükşehir belediyelerinin su ve atık su alacakları,

- TRT’nin idari para cezaları,

- TOBB’un ve bağlı odalarının oda aidatı alacakları,

III – KAPSAMA GİREN ALACAKLARIN DÖNEMİ

Vergiler ve gümrük vergileri açısından;

- 03.2018 tarihinden önceki dönemler,

- Beyana dayanan vergilerde 31.03.2018 tarihine kadar verilmesi gereken beyannameler,

- 2018 yılına ilişkin 31.03.2018 tarihinden önce tahakkuk eden emlak vergisi, çevre temizlik vergisi, motorlu taşıtlar vergisi

Sosyal güvenlik primleri açısından;

- Mart 2018 ve önceki aylara ait;

- İşveren ve sigortalılara ilişkin sigorta primi, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primi,

- İsteğe bağlı sigortalılar ve topluluk sigortalılarına ilişkin primler,

- Yaşlılık, emekli aylığı veya malullük aylığı bağlandıktan sonra sigortalı sayılmasını gerektirir nitelikteki kendi nam ve hesabına bağımsız çalışanların aylığından kesilmesi veya kendisince ödenmesi gereken sosyal güvenlik destek primi,

- Sosyal Güvenlik Kurumunca takip edilen damga vergisi, özel işlem vergisi, eğitime katkı payı,

- 31/03/2018 tarihine kadar bitirilmiş özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin eksik işçilik tutarı üzerinden hesaplanan sigorta primi,

- 03.2018 tarihine kadar işlenen fiillere ilişkin idari para cezaları,

Elektrik, su alacakları açısından;

- 31.03.2018 tarihinden önce ödenmesi gerekenler

TOBB ve bağlı odaların aidatları açısından;

- 31.03.2018 tarihi itibarıyla vadesi geldiği halde Kanunun yürürlüğe girdiği tarihte ödenmemiş aidatlar,

Diğer alacaklar açısından;

- 31.03.2018 tarihi itibarıyla vadesi geldiği halde Kanunun yürürlüğe girdiği tarihte ödenmemiş olanlar.

IV – KANUN İLE GETİRİLEN İMKANLAR

- Kesinleşmiş alacakların yeniden yapılandırılması,

- İhtilaflı alacakların ihtilafına son verilerek tahsilatının hızlandırılması,

- Kanundan önce başlamış inceleme ve tarhiyat işlemlerinin tamamlanması sonucunda tarh edilecek vergiler için de Kanundan yararlanma imkanı,

- Matrah ve vergi artırımı,

- Stok beyanı ve kayıtların düzeltilmesi,

- Yapılandırılan alacakların taksitle ödenmesi,

- Vergi borçlarının kredi kartıyla da ödenebilmesi,

- Süresinde ödenemeyen taksitlerin belli şartlarla ödenmesine izin verilmektedir.

V – MATRAH ve VERGİ ARTIRIMI[1]

Mükelleflerin 2013 ile 2017 yıllarında beyan ettikleri;

- Gelir Vergisi

- Kurumlar Vergisi

- Gelir Stopaj Vergisi

- Katma Değer Vergisi

matrahlarını/vergilerini Kanunda öngörülen oranlarda artırmaları ve belli bir oranda vergi ödemeleri koşuluna bağlı olarak bu vergi türlerinden inceleme ve tarhiyata muhatap olmamaları yönünde düzenleme yapılmaktadır.

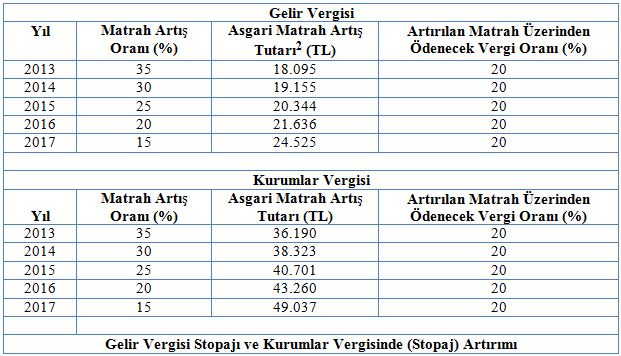

Asgari artırım tutarı, kurumlar vergisi mükelleflerinde; 2013 yılı için 36.190 TL, 2014 yılı için 38.323 TL, 2015 yılı için 40.701 TL, 2016 yılı için 43.260 TL ve 2017 yılı için 49.037 TL olarak belirlenmiş olup, gelir vergisi mükellefleri için elde edilen kazanç ve iradın niteliğine göre farklılaştırılmıştır.

- Gelir ve kurumlar vergisi mükelleflerinin bu fıkra hükmünden yararlanarak beyan ettikleri matrahları artırmaları hâlinde, daha önce tevkif yoluyla ödemiş oldukları vergiler, artırılan matrahlar üzerinden hesaplanan vergilerden mahsup edilmez.

- Gelir ve kurumlar vergisi mükelleflerinin matrah artırımında bulundukları yıllara ait zararların % 50’si, 2018 ve izleyen yıllar kârlarından mahsup edilmez.

- İstisna ve indirimler nedeniyle gelecek yıllarda matrahtan indirim konusu yapılabilecek tutarlar ile geçmiş yıl zararları artırılan matrahlardan indirilemez.

- Artırılan matrahlar, %20 oranında vergilendirilir ve üzerinden ayrıca herhangi bir vergi alınmaz.

- İşe başlama ve işi bırakma gibi nedenlerle kıst dönemde faaliyette bulunmuş mükellefler hakkında ilgili yıllar için belirlenen asgari matrahlar, faaliyette bulunulan ay sayısı (ay kesirleri tam ay olarak) dikkate alınarak hesaplanır.

Matrah ve vergi artırımında bulunmak isteyen mükelleflerin, tahakkuk eden vergilerini öngörülen süre ve şekilde ödemeleri gereklidir.

Bu vergilerin, belirtilen şekilde ödenmemesi hâlinde, 6183 sayılı Kanunun 51. maddesine göre gecikme zammıyla birlikte takip ve tahsiline devam olunacak; ancak inceleme bağışıklığı geçerli olmayacak. Bir diğer deyişle ilgili dönemler için genel hükümlere göre vergi incelemesi yapılabilecek.

Diğer taraftan, matrah veya vergi artırımında bulunulması, Vergi Usul Kanununun defter ve belgelerin muhafaza ve ibrazına ilişkin hükümlerinin uygulanmasına engel teşkil etmeyecek.

213 sayılı Kanunun 359. maddesinin (b) fıkrasındaki “defter, kayıt ve belgeleri yok edenler veya defter sahifelerini yok ederek yerine başka yapraklar koyanlar veya hiç yaprak koymayanlar veya belgelerin asıl veya suretlerini tamamen veya kısmen sahte olarak düzenleyenler” veya bu fiiller nedeniyle incelemesi devam edenler ile terör suçundan hüküm giyenler, düzenlemenin yürürlüğe gireceği tarih itibarıyla haklarında terör örgütlerine veya Milli Güvenlik Kurulunca Devletin milli güvenliğine karşı faaliyette bulunduğuna karar verilen yapı, oluşum veya gruplara üyeliği, mensubiyeti veya iltisakı yahut bunlarla irtibatı olduğu gerekçesiyle adli makamlar, genel kolluk kuvvetleri veya Mali Suçları Araştırma Kurulu Başkanlığı tarafından yürütülen soruşturma ve kovuşturmalar kapsamında vergi incelemesi yapılması, terörün finansmanı suçu veya aklama suçu kapsamında inceleme ve araştırma yapılması talep edilenler matrah ve vergi artırımından faydalanamayacaklar.

Bu yazıda 7143 sayılı Kanunun kapsamı, kapsama giren alacaklar, matrah ve vergi artırımı ayrıntılı olarak açıklanmıştır.

7143 sayılı Vergi ve Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun Kanunda;

– İşletme kayıtlarının düzeltilmesi, (Emtia, makine, teçhizat ve demirbaşlar, kasa mevcudu, ortaklardan alacaklar),

– Varlık barışı, (Bazı varlıkların milli ekonomiye kazandırılması),

düzenlemeleri de bulunmakta olup, bu konudaki açıklamaların kapsamlı olması nedeniyle ayrı bir yazı konusu yapılmasında yarar bulunmaktadır.

[1] Beyana tabi geliri sadece gayrimenkul sermaye iradından oluşan gelir vergisi mükellefleri için vergilendirmeye esas alınacak matrah, ilgili yıllar için belirlenmiş tutarın 1/5’i basit usulde vergilendirilen gelir vergisi mükellefleri için 1/10’u olarak dikkate alınır.

[2] İşletme hesabı işletme hesabı esasına göre defter tutan mükellefler için 2013 takvim yılı için 12.279 Türk lirasından, 2014 takvim yılı için 12.783 Türk lirasından, 2015 takvim yılı için 13.558 Türk lirasından, 2016 takvim yılı için 14.424 Türk lirasından, 2017 takvim yılı için 16.350 Türk lirasından, az olamaz.

Bilânço esasına göre defter tutan mükellefler ile serbest meslek erbabı için 2013 takvim yılı için 18.095 Türk lirasından, 2014 takvim yılı için 19.155 Türk lirasından, 2015 takvim yılı için 20.344 Türk lirasından, 2016 takvim yılı için 21.636 Türk lirasından, 2017 takvim yılı için 24.525 Türk lirasından, az olamaz.